給与所得者や個人事業者の方が多額の負債を抱え、債務整理の相談に見えて法的な整理を選択する場合、裁判所の手続としては破産か個人再生の両方の選択肢があることについては、前にもこのホームページで取り上げたことがあります。

弁護士としては、その場合、できる限り個人再生手続での法的整理を実現してあげたいと考えるわけです。

もちろん、個人再生手続についても当然ながら一定の要件があり、要件にあてはまらず、申立自体ができないケースもあるわけですが、ハードルが高くても、依頼者とともにそのハードルを乗り越え、再生計画認可にたどり着ければ、自宅を処分しないで済むであるとか、これまでどおり事業を続けられるわけで、築き上げた生活基盤を維持できることになれば、その満足度は非常に高いものがあります。

今回のコロナ危機の実体経済、国民生活への影響は非常に重大ですので、ぎりぎりの状況における選択肢ということで、個人再生手続について取り上げてみたいと思います。

コロナ危機の影響は様々ですが、現状での急な収入減少は、住宅ローン、自動車のローン、事業の運転資金、子供の学費などの避けられない支出を抱えている方にとっては非常に大きなダメージとなります。

そして、いよいよ返済が難しくなれば、債務整理を検討しなくてはなりませんが、経験的に申し上げると、もう少し早い段階で相談に来てもらえれば別の選択肢があったのにと感じることは決して稀なことではありません。

前述のとおり、抱えた債務に対する法的整理の方法としては、大きく分けて破産と再生手続があるのですが、破産と異なって、再生手続を選択すれば、前述のとおり、不動産を残し、商売も続けて行ける可能性があります。

もちろん、再生手続にも要件があり、そもそも要件を満たしていない場合もあるのですが、要件を満たすかどうかが微妙な場合に、再生手続前提で弁護士が介入し、生活を立て直しながら、再生の要件を満たすように準備をして行くこともケースによっては十分可能なことです。

たとえば、弁護士介入により、債権者への返済をいったん止め、当面の経済的な余力を確保し、ご自身の収入増に注力してもらい、それをしばらく続けながら再生手続の最重要要件である将来の安定した収入の見込みを認めてもらえるよう実績を積み上げて行ければ、要件クリアとなります。

また、自宅の不動産を保有し続けたいのであれば、原則として住宅ローンの支払いは続けないといけませんが、滞納が続くと代位弁済がなされてしまい、そうなると再生手続における住宅ローン特別条項の適用が受けることが非常に難しくなって、不動産を手放さざるを得なくなります。

そうならないためには、代位弁済されてしまう前に、弁護士が介入して他の負債の支払いを止め、住宅ローンだけは優先的に支払えるようにし、あわせて早期に住宅ローンの債権者である金融機関との話し合いを開始しておくことが肝要となります。

再生手続の場合、清算価値チェックシートで資産評価を行った結果にもよりますが、多くの場合、住宅ローン以外の一般債務は5分の1程度に圧縮され、それを3年もしくは5年の分割払いで返済すれば足りることになりますから、この手続を利用するメリットは非常に大きいといえます。

しかし、上記のような要件の制約があり、またタイミングを逸して経済状況が厳しくなれば、活用できたはずの再生での生活確保が不可能となってしまうことになりかねません。

ですので、本当に切羽詰まるよりも前に、早め早めに再生手続を利用できる見込みについての検討を開始すべきです。

なお、手続費用ですが、弁護士が申立代理人となる場合とそうでない場合とでは裁判所に納める予納金の金額が少し違ってきます。

これは、申立代理人である弁護士が、裁判所の個人再生委員の仕事の一部を負担するため、その分予納金を低くしてくれるのです。

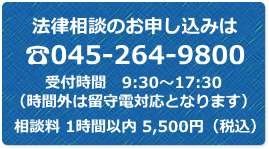

もちろん、弁護士に依頼するとなると弁護士費用がかかりますが、分割に応じてくれる弁護士もいますし、再生手続には前述したようなテクニカルな要素もありますので、手前味噌ではありますが、弁護士に相談することをお勧めしたいと思います。